Naçizane, yazılarımın çoğu para politikası ve makroekonomi hakkında. Daha geniş bir literatürü okuyor olmama rağmen, yazı çalışmalarım bu konuda yoğunlaştı. Enflasyonun nedeni hakkındaki bu yazının belki de para politikasına dair yazılarımın ilki olması gerekirdi. Ama hayatın, gündemin zorlukları ve öncelikleri nedeniyle bugüne kaldı. Geç olması hiç olmamasından iyidir diyelim.

Fiyat seviyelerini belirleyen iki ana etken vardır. Birisi, üretim faktörleri toplam verimliliğidir, ki biz onu reel etken veya parasal olmayan etken olarak adlandırabiliriz. Emek, sermaye, toprak (tarımsal üretim ve yeraltı doğal kaynaklar) daha az girdiyle daha çok ya da aynı miktar girdiyle daha çok üretirse, sonuçlanan üretim artışı ılımlı fiyat düşüşlerine yol açar. Bu, büyüyen bir ekonominin normal seyridir. Elbette toplam verimlik azalışları ters yönde, yani fiyat artışları ile sonuçlanır. İkincisi ise parasal etkendir. Artan para arzı fiyatlarda şişmeye (enflasyona), azalan para arzı ise fiyatların azalışına (deflasyona) sebep olur. Ölçülen enflasyon oranı bu iki ana faktörün (para arzı ve verimlilik seviyelerinin) ortak sonucudur.

Fiyat seviyelerinin parasal olmayan (reel) sebeplerle de değişebileceğini, değiştiğini vurgulamanın önemi vardır. Üretim faktörlerine ait reel etkenler; savaş durumu, genel bir arz şoku, politik nedenlerle bir talep patlaması, eğitimsizleşen emeğin zamanla düşen verimliliği vb. nedenlerle meydana çıkabilir. Önemli nokta şu ki, bireysel bir mal piyasasında veya genel fiyat seviyesi endekslerinde olsun, piyasa reel koşullarındaki bu değişimlerden kaynaklı fiyat hareketlerinin engellenmemesi gerekir.

Çünkü bu fiyat hareketleri fiyat sisteminin ekonomik faaliyeti koordine etmesinin bir sonucu ve nedeni olarak gerçekleşir. Fiyat değişimleri ekonomik aktörlere bilgi taşır. Bu bilgi dağıtımı girişimsel kararların yeni koşullara intibakını destekleyen kritik bir süreçtir. Üretim faktörleri verimliliğinde genel bir düşüş olduğunu varsayalım; bu durum fiyatları yukarı itecektir. (Fiyatlardaki yukarı yönlü bu hareketin sebebinin para arzı artışı olmadığına dikkat ediniz). Para Politikası Verimlilik Normu der ki, merkez bankaları fiyat istikrarını sağlamak amacıyla para hacmini düşürüp, fiyatları tekrar sıfıra doğru geri çekmemelidir. Bu norm fiyat istikrarını, yani yüzde sıfır enflasyonu hedeflemez. Büyüyen bir ekonomide, normal olarak hedeflediği şey, genel (tüketici) fiyat seviyesinin verimlilik artış oranı kadar düşmesidir. Verimlik azalıyorsa da, fiyat seviyesi bu azalış oranında yükselmelidir. Bir iklim değişimi, bir arz şoku, ya da politik bir kargaşa nedeniyle fiyatlar yükselecekse eğer, yükselsin ve hatta yükselmelidir. Eğer merkez bankası para arzını kısıp fiyatları düşürmeye çalışırsa fiyat sinyallerinde gürültü yaratır. Yani fiyat sisteminin işini zorlaştırır. Ekonomik zorluğu yapay bir nedenle daha da içinden çıkılmaz bir hale dönüştürür. (Verimlilik Normu hakkında daha fazlası için bkz. Liberal Demokrasinin Kayıp Halkası: Kurallara Dayalı Para Politikası ve Makroekonomik İstikrar).

Fiyat seviyelerindeki değişimin kaynaklarını makroekonominin genel mübadele eşitliği ile de göstermek faydalı olabilir. Bir ekonomideki para arzı M.V olarak gösterilir. M para miktarını, V bu paranın bir ekonomideki dolaşım hızını (yıl boyunca ekonomide kaç tur attığını) gösterir. Para arzı ise P.Q’ya eşittir, yani bir ekonomideki üretim miktarı Q ile bu ürünlerin her birinin fiyatlarını temsil eden P’nin çarpımına. Dolayısıyla, M.V=P.Q eşitliği bize enflasyonun para miktarındaki artış, paranın dolaşım hızındaki artış ve üretim miktarındaki azalış (verimlilik düşüşü) sonucunda doğduğunu ve doğabileceğini gösterir.

Bu teşhis aynı zamanda, bir ekonomide maliyet enflasyonun söz konusu olabilmesi için üretim faktörleri toplam verimliliğinde kısa dönemi aşan sektörlere yaygın bir gerilemenin gerçekleşmesi gerektiğine işaret eder. “Mübadele denklemi bize, (petrol fiyatı gibi, yalnızca bazı fiyatlardaki nispi bir yükselişi değil), genel fiyat seviyesindeki ciddi bir yükselişi bir ‘arz şokunun’ açıklayabilmesi için, ekonomik çıktının büyük bir oranda daralmak zorunda olduğu uyarısını yapar. Fiiliyatta, ‘arz şoku’ durumları enflasyonun ekseriyetini izah etmek için oldukça nadiren yeterince kapsamlıdır ve tipik şekilde kısa ömürlüdür” (L. H. White, Inflation, econlib.org). Başka bir ifadeyle, üretim faktörleri toplam verimliğinde sektörlere yayılan ve kısa vadeyi aşan bir düşüş olmadığı sürece, yaşanan enflasyonun nedeni para arzı artışıdır.

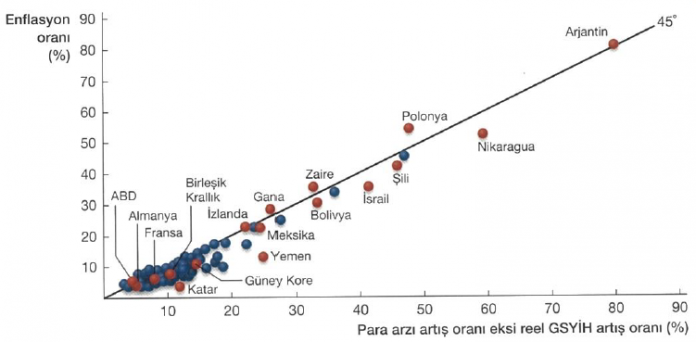

Bunun kanıtını ortaya koymak da gayet kolaydır. Aşağıda yer alan grafik 1960-1990 arasındaki dönemde 110 ülke için para arzı artışı ile enflasyon arasındaki bağlantıyı ortaya koyar (D. Acemoğlu et al, Makroekonomi, s. 449).

Enflasyon Oranı ve Para Arzı Artışı Oranı

Grafiğin bakış açısı paranın miktar teorisidir. Dikey eksen ölçülen enflasyonu gösterir. Yatay eksen ise para arzı artış oranı ile reel GSYİH’nın artış oranı arasındaki farkı. Yatay eksene net parasal genişleme de diyebiliriz. “Verilerin çoğunluğu yatay eksene 45 derecelik bir açı yapan… doğrunun etrafına toplanmıştır. Bu durum paranın miktar teorisi tarafından ileri sürülen tahmini ampirik olarak doğrulamaktadır” (D. Acemoğlu et al, a.g.e., s. 448). En yüksek enflasyon oranları en yüksek para arzı artışı yaşayan ülkelerde görülmüştür. Bu ülkeler ekonomik yapı bakımından bir birinden farklıdır. 110 ülke için 30 yıl gibi uzun vadeyi sağlam bir şekilde temsil eden veri seti söz konusudur. Kanıtı başka bir şekilde ifade edecek olursak, en düşük enflasyon oranları en sınırlı para arzı artışı yaşayan ülkelerde gerçekleşmiştir. Uzun lafın kısası, konu enflasyon olunca, ‘Amerika’yı yeniden keşfetmeye gerek yok’ dememiz gerekiyor. “Sürekli enflasyon sadece, eğer merkez bankası nominal para basmayı sürdürürse mümkündür” (D. Begg et al, İktisat, s. 449).

Ancak burada Avusturya Okulu paradigmasının düşeceği bir itiraz kaydı olduğunu belirtmeliyiz. Paranın miktar teorisinin yukarıdaki grafikte yer alan sunumu yanlış değildir, fakat bize resmin bütününü göstermez. Avusturya Okulunun bakış açısıyla, enflasyon para arzı artışının bizzat kendisidir; fiyat artışları para arzı artışının sonucudur. Para arzı artışının kendisi bizzat net parasal genişlemedir. Onu reel milli gelirdeki artış oranı kadar düşük göstermek esasen yanıltıcıdır. Para arzının artırılmadığı; Verimlilik Normunun uygulandığı bir ortamda fiyatlar ılımlı bir şekilde düşer. Parasal bir fazlalığın ilk yaptığı iş, işte bu düşen fiyatları %0’a çekmek ve sonra daha yukarıya tırmandırmaktır. Verimlilik Normu ise bu ilk ve olumsuz sonucun ortaya çıkışını dahi önler. Yani halkın refahındaki reel artışın para politikası vasıtasıyla engellenmesinin önünde durur. Bir ekonomi daha çok üretiyor diye, merkez bankasına para arzını genişletme yetkisi vermez.

İkinci ve daha da derin bir eleştiri Avusturyacı paradigmanın sübjektif değer teorisini paranın değerine de uygulamasından doğar. Paranın miktarına, niceliğine bakan teori fazlasıyla mekaniktir; paranın niteliğine bakmaz. Biz Avusturyacılar ekonomik aktörlerin sübjektif kıymet biçmeleri sonucunda paranın değerini belirleyen son hükmün verildiğini savunuruz. Mekanik miktar teorisi paranın değerinde “para arzı artış oranında” düşüş bekler. Ama sübjektivist bakış, değer düşüşünün, bu artış oranından daha az ya da daha çok olabileceğini de ekler. Örneğin ülkemizin son bir yılda yaşadığı güven kaybının, para politikasındaki (söylenegelen) nispi sıkı duruşa rağmen, fazlaca bir enflasyon kaydetmemize neden oluşu bu yüzdendir. Maliye politikası ciddi soru işaretleri yükselten, TCMB bağımsızlığı ihlal edilen, gittikçe artarak piyasalara müdahale edilen, hukukun ayaklar altına alındığı, siyasal sistemin aşırı keyfi ve kişisel yönetim sergilediği bir ülkede ekonomik güven kaybı aynı zamanda paranın değerinde de kayıpla sonuçlanır. Bilhassa, 2018 Ağustosu ve sonrasındaki ‘TL’den kaçış ve artan dolarizasyon sürecinde’ para arzı tek başına etkili olmamaktadır.

Kurala dayalı politika izlemeyen merkez bankaları günümüz finansal baskıcılığının koçbaşı konumunu kazanmıştır. Bu konum para arzı ile bağlantılı kritik bir alanda kuralla sınırlandırılmadan oynayabilme keyfiyeti sayesinde kazanılmıştır. Para arzı sadece basılı paradan oluşmaz; paranın dolaşım hızı para arzının parçasıdır. Ve bu hızı belirleyen temel etken merkez bankalarının ‘faiz politika oranlarıdır’. ‘Bu politika ve araçları’ parasal hızlanmayı ve ardından ekonomik hızlanmayı yönlendirebilme kapasitesine sahip olduğu için böyle yüksek bir politik cazibeye sahiptir. Merkez bankalarının siyasilerin hedefi olarak öne çıkmasını sağlayan davetkâr bir silahtır bu. “‘Finansal baskıcılık’ bir düşük faiz oranları ve sürekli likidite enjeksiyonları dönemini tanımlamak için kullanılan terimdir. Vatandaşları tasarruf etmeye son verip, tüketim ve yatırımı artırmaya zorlama şeklindeki sorgulanması gereken amacı güderek, tasarruf yapanları olumsuz tesir altına alır” (D. Lacalle, @ dlacalle_IA).

Merkez bankalarının zorlamasıyla düşürülen faiz oranları makroekonomik hastalıkların parasal nedenlerine yol döşemektedir. Küresel planda daha düşük faiz oranları dönemine girerken, Türkiye’nin de tamamen popülist bir merkez bankası hızlandırmacılığına başlayacak olması endişe vericidir. Son seçime bozuk bir ekonomi ile girip ağır yenilgi alan bir muktedirin, gelecek seçime yükselen bir ekonomi ile gitmeyi garanti altına almaya çalıştığı gayet açık. Nihai hasar ve acıyı ağırlaştırmak pahasına da olsa, seçim kazanmaya kilitlenmiş bir politik gündeme hizmet etmek TCMB’nin görevi olmamalı.

TCMB’yi bu illetten koruyacak şey anayasal seviyede teminata alınmış, Verimlilik Normu ya da Taylor Kuralı gibi bir kurala bağlı politika izleme zorunluluğudur.